- عربي

- English

الأسبوع المقبل: انعطافه باول في جاكسون هول تعيد تأكيد “الخيار الوقائي” للفيدرالي

أمضى المتعاملون معظم الأسبوع الماضي في إعادة تموضع محافظهم بانتظار خطاب جيروم باول في ندوة جاكسون هول، حيث تراجعت شهية المخاطرة مع خفض الانكشاف على الأسهم الأميركية الأساسية، والتخلص من الأسهم الأقل جودة، وتقليص المراكز القصيرة على الدولار والتمركزات في العملات الرقمية. طوال الأسبوع، ارتفعت التوقعات بأن باول سيصطف مع مواقف أعضاء الفيدرالي شمد، بوستيك، وهاموك، الذين عبّروا عن قلق متزايد من انفلات التضخم عن مستهدف 2%، خصوصاً مع تحسن بيانات مديري المشتريات الأميركية، وهو ما اعتبره المتعاملون مبرراً كافياً للتحرك.

المخاوف الجوهرية كانت أن خطاب باول قد يؤدي إلى تسعير خروج خفض الفائدة من الأسواق، مما يترجم إلى تفلطح منحنى العوائد (bear flattening)، قوة في الدولار، ضغوط بيعية على الأصول عالية المخاطر الأسهم، وعملات المخاطرة ، وارتفاع في تذبذب الأصول عبر الأسواق.

باول يهون من مخاطر التضخم – مسار محفوف بالمخاطر

لكن ما حدث فاجأ الكثيرين. فقد قلل باول من المخاطر المستمرة لارتفاع التضخم بفعل الرسوم الجمركية، مؤكداً أنه يراه صدمة لمرة أو مرتين على مستوى الأسعار، لا موجة تضخمية ممتدة حتى 2026. بل وأوحى أن الفيدرالي ربما يبتعد عن الالتزام الصارم باستهداف معدل تضخم متوسط عند 2%. بالنسبة للأسواق، جاء الخطاب ودياً كما كان يأمل المتفائلون، لكنه قد يتضح لاحقا أنه رهان خاطئ. لذلك، يراقب المستثمرون بحذر أي ارتفاع إضافي في تسعير توقعات التضخم وأثره على السندات الطويلة الأجل (10 و30 سنة). ولا ننسى أن سبتمبر تاريخياً يعد أضعف الشهور لعوائد السندات، خصوصاً مع حاجة وزارة الخزانة الأميركية للاقتراض الصافي الكبير.

انعطافة باول فتحت الباب أمام خفض للفائدة في سبتمبر، بل ونسّقت مع ما كان يُسعَّر بالفعل في أسواق الفائدة: أي أن مستوى الفائدة يجب أن يعود إلى الحياد بسرعة لدعم النمو والوظائف. بعبارة أخرى، التباين بين خطاب باول وتسعير الأسواق تقلص، وأصبح الاثنان يتحركان على الموجة نفسها.

ترسيخ الخيار الوقائي للفيدرالي في نفسية السوق

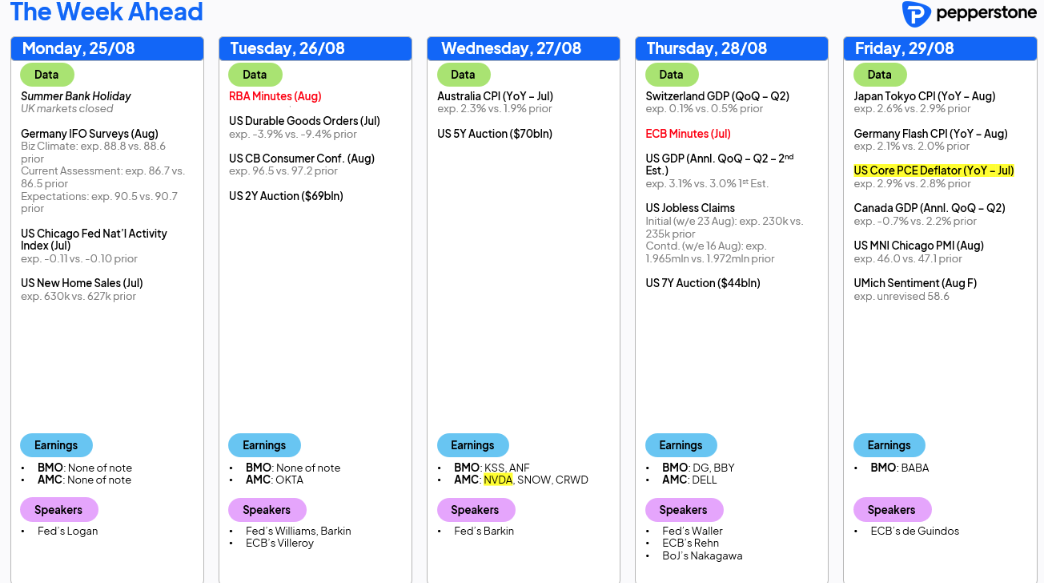

السيناريو الأساسي الآن هو خفض للفائدة في سبتمبر، مع تسعير خفض إضافي بنحو 25 نقطة أساس قبل نهاية العام، فيما ينظر السوق إلى معدل الفائدة النهائي حول 2.94%. ومع عودة الفيدرالي لميل التيسير، أصبح سعر التنفيذ للخيار الوقائي للفيدرالي أقرب لمستويات السوق. وباتت العتبة لخفض سبتمبر منخفضة للغاية، ما يجعل بيانات التضخم (Core PCE) يوم الجمعة مهمه فقراءة عند أو أعلى من 3% قد تدفع العوائد الطويلة للارتفاع وتزيد من انحدار المنحنى. أما إذا جاءت القراءة أكثر هدوء (2.8% أو أقل)، وترافقت مع بيانات توظيف ضعيفة في سبتمبر (أقل من 80 ألف وظيفة وبطالة فوق 4.3% مع مراجعات هابطة)، فقد يبدأ السوق بتسعير احتمال خفض بـ50 نقطة أساس دفعة واحدة.

الظروف المالية في الولايات المتحدة تتجه لتسجيل قمم جديدة في هذه الدورة، مع تراجع العوائد الحقيقية للسندات بـ14 نقطة أساس يوم الجمعة. هذا أعاد النشاط للمستثمرين لبيع التقلبات في الأسهم وتحريك الأموال الجانبية لمطاردة المكاسب. التدفقات نحو الأسهم عالية المخاطر كانت واضحة فأسهم الشركات الصغيرة قفزت، التكنولوجيا غير المربحة وأسهم ذات المراكز القصيرة ارتفعت بقوة، ومطورو المنازل الأميركيون كسبوا 5%. الدولار تعرض لضغوط بيع واسعة مقابل معظم العملات، مع تحول بعض المستثمرين من مراكز شراء إلى مراكز بيع صافية، مدفوعين بانخفاض العوائد الحقيقية الأميركية.

التحدي للأسبوع الجديد ، هل نلحق برالي الجمعة؟

السؤال أمام المتداولين هذا الأسبوع هل تتم ملاحقة ارتفاعات الجمعة في الأصول الخطرة والدولار الهابط؟ بما أن معظم التحركات جاءت نتيجة تصفية مراكز خاطئة، ندخل الأسبوع بأرضية أنظف. ومع ذلك، يبقى الخطر أن يكون باول قد ارتكب خطأ جوهري، وهو ما يدعم وجهة النظر بامتلاك الذهب كتحوط. في المقابل، حقيقة أنه أعاد تثبيت الخيار الوقائي وخفض الضغوط الضمنية على تقلبات السوق تعني أن شهية المخاطرة قد تجد سنداً إضافياً للاستمرار.

ومن الصعب حالياً اتخاذ مراكز بيعية تكتيكية ضد المخاطرة، خصوصاً مع ترقب نتائج إنفيديا للربع الثاني والتي ستزيد من حيوية المشهد.

الدولار الأميركي تحت الضغط

تزايد تركيز ترامب على محاولة إقصاء محافظ الفيدرالي ليزا كوك لن يكون في صالح الدولار، لكن وبالنظر إلى تسعير أسواق الفائدة الحالية، فإننا بحاجة إلى محفز جديد لكسر مؤشر الدولار (DXY) دون القاع المسجل في 27 يوليو عند 97.10، والاتجاه نحو أدنى مستويات العام عند 96.37. هذا المحرك المرجح سيأتي من البيانات الأميركية القادمة، غير أن الأسواق تجد قدر من الطمأنينة في أن مخاوف باول تتماشى مع ما كانت تسعره الأسواق مسبقا ، أن النمو وسوق العمل يزدادان هشاشة تحت وطأة السياسة النقدية التقييدية.

الصعود المتواصل لأسواق آسيا

الأسهم الآسيوية مرشحة لمواصلة الارتفاع مع بداية الأسبوع ، فمؤشر ASX200 يتجه لتسجيل قمة تاريخية جديدة، فيما تواصل الأسهم الصينية الصعود والتفوق. مع ذلك، تستدعي السوق الصينية قدراً أكبر من التدقيق، إذ أن الارتفاعات الحالية في (CN50) تبدو مدفوعة بالسيولة وحدها، دون أي مبرر اقتصادي أو أساسي حقيقي. ومع ذلك، فهذه الظاهرة تكاد تكون القاعدة في معظم الأصول عالية المخاطر هذه الأيام، وبالتالي لا ينبغي أن تشكل مفاجأة كاملة.

نعيش في أوقات مثيرة ، إذ يُتوقع أن تظل الأسهم مدعومة عند أي ضعف، وأن يشهد منحنى العائد مزيد من الانحدار، فيما يعود بيع الدولار إلى الواجهة. لكن، كلما مضى هذا الزخم أبعد، ازدادت الحاجة إلى التفكير في تحوطات للمخاطر، خاصة مع تزايد حضور مصطلحات مثل "خطأ في السياسة"، "فقاعة"، و"علاوة الأجل" في أحاديث المتداولين.

"لم يتم إعداد المواد المقدمة هنا وفقًا للمتطلبات القانونية المصممة لتعزيز استقلالية البحث الاستثماري، وعلى هذا النحو تعتبر بمثابة وسيلة تسويقية. في حين أنه لا يخضع لأي حظر على التعامل قبل نشر أبحاث الاستثمار، فإننا لن نسعى إلى الاستفادة من أي ميزة قبل توفيرها لعملائنا.

بيبرستون لا توضح أن المواد المقدمة هنا دقيقة أو حديثة أو كاملة ، وبالتالي لا ينبغي الاعتماد عليها على هذا النحو. لا يجب اعتبار المعلومات، سواء من طرف ثالث أم لا، على أنها توصية؛ أو عرض للشراء أو البيع؛ أو التماس عرض لشراء أو بيع أي منتج أو أداة مالية؛ أو للمشاركة في أي استراتيجية تداول معينة. لا يأخذ في الاعتبار الوضع المالي للقراء أو أهداف الاستثمار. ننصح القراء لهذا المحتوى بطلب المشورة الخاصة بهم والإستعانة بخبير مالي. بدون موافقة بيبرستون، لا يُسمح بإعادة إنتاج هذه المعلومات أو إعادة توزيعها.

تداول العقود مقابل الفروقات والعملات الأجنبية محفوف بالمخاطر. أنت لا تملك الأصول الأساسية و ليس لديك أي حقوق عليها. إنها ليست مناسبة للجميع ، وإذا كنت عميلاً محترفًا ، فقد يؤدي ذلك إلى خسارة أكبر من استثمارك الأساسي. الأداء السابق في الأسواق المالية ليس مؤشرا على الأداء المستقبلي. يرجى النظر في المخاطر التي تنطوي عليها، والحصول على مشورة مستقلة وقراءة بيان الإفصاح عن المنتج والوثائق القانونية ذات الصلة (المتاحة على موقعنا على الإنترنت www.pepperstone.com) قبل اتخاذ قرار التداول أو الاستثمار.

هذه المعلومات غير مخصصة للتوزيع / الاستخدام من قبل أي شخص في أي بلد يكون فيه هذا التوزيع / الاستخدام مخالفًا للقوانين المحلية."