- عربي

- English

دليل المتداولين للأسبوع: الأسواق تتنقل بين التوترات الجيوسياسية وقرارات البنوك المركزية

يتطور بيئة السوق للمتداولين

تتحول بيئة التداول من حالة تقلب منخفض ونطاق تداول ضيق مع صعود تدريجي ضئيل وتحوطات قليلة، إلى حالة تشهد تباينات أكبر بين توقعات المشاركين على المدى القصير. عادةً ما يؤدي هذا إلى فرص تداول ذهاباً وإياباً متزايدة، وتغييرات في السيولة عند أعلى مستويات دفتر الأوامر، وتوسيع نطاق التداول. يحتاج المتداولون للاعتراف بهذه التحولات والتكيف معها، مع مراعاة المخاطر المتخذة وحجم المراكز التي يشغلونها في كل صفقة.

بالتأكيد كان هناك طلب من اللاعبين في السوق على التعرض لعقود التقلبات (vol exposures)، حيث أغلق مؤشر VIX يوم الجمعة فوق مستوى 20%، وهو مستوى يدفع عادةً إلى مقاربة تداولية أكثر نشاطاً. ارتفعت التقلبات الضمنية لعقود بيع S&P500 أجل شهر واحد ذات دلتا 5 إلى علاوة تعادل 15.6 نقطة تقلب مقارنة بالتقلب الضمني لعقود S&P500 شهر واحد عند سعر التنفيذ الحالي مما يبرز زيادة الطلب على التحوط ضد الذيل وخطر حدوث تراجع بنسبة 5-10% في مؤشر SPX500. نرى الطلب على تحوط مخاطر التراجع في “الانحراف” (skew)، حيث أغلق التقلب الضمني لعقود بيع S&P500 شهر واحد عند علاوة قدرها 6 نقاط تقلب مقارنة بتقلب عقود الشراء، مما يرفع الانحراف إلى ما فوق المتوسط منذ بداية العام البالغ 6 نقاط تقلب. هذا يوضح زيادة الطلب النسبي من المشاركين لدفع علاوة للحصول على حماية هبوطية مقارنة بخطر تحرك صعودي في الأسعار.

على الرسم البياني اليومي، أغلقت العقود الآجلة لـ S&P500 دون أدنى مستويات عمليات التضييق للأربعة أيام السابقة، وبينما أظهر شريط التداول اليومي (خلال يوم الجمعة) وجود مشترين في السوق، فإن عمليات البيع قرب الإغلاق كانت دالة بوضوح على تقليل المتداولين للمخاطر قبل عطلة نهاية الأسبوع. نرى تطور صورة المخاطر في عوامل وأنماط الأسهم ضمن S&P500، حيث شهدت أسهم القطاعات الدورية الأمريكية والأسهم عالية البيتا وأسهم النمو والأسهم الصغيرة مبيعات كثيفة في نهاية الأسبوع الماضي، وأتوقع أن يكون هذا أحد المواضيع التي سنراها في أوائل هذا الأسبوع أيضاً.

أسواق الطاقة في المقدمة والمحور

بطبيعة الحال، أي مراكز بيع قديمة في قطاع الطاقة تمت إدارتها وستستمر في الإدارة بشكل ديناميكي رغم أن فتح مراكز شراء في أسهم قطاع الطاقة أو مباشرة في النفط الخام موجه للمستثمرين ذوي التحمل الأعلى للمخاطر والمضاربين قصيري الأجل، إذ إن وضع قيمة نظرية عادلة للنفط وتقدير مكان وصول العرض في ظل صراع يتطور بسرعة ليس ملائماً للجميع ، والأهم أننا بحاجة إلى تصفية الضوضاء المتزايدة والعواطف والمعلومات الخاطئة، خصوصاً فيما يتعلق بإمكان أن تؤثر إيران على تدفقات اللوجستيات عبر مضيق هرمز ، وهو سيناريو يبدو أنه لن يتحقق إلا في أقصى الظروف. مع تصعيد الصراع بين إيران وإسرائيل، وتأثر منشآت نفطية (غير مخصصة للتصدير)، وإعلان إيران عدم استعدادها للتفاوض، شهدنا افتتاحاً نشطاً لعقود النفط الخام والغاز الطبيعي الآجلة، مع سيطرة المشترين، ونرصد ما إذا كانت حركات الافتتاح ستستمر عبر آسيا وتمتد إلى التداولات في أوروبا والمملكة المتحدة.

أسواق الأسهم الأوروبية هي الحلقة الأضعف

الحلقة الأضعف عبر فضاء مؤشرات الأسهم تقع تمامًا على مؤشر STOXX 50 الأوروبي ومؤشر DAX الألماني، إذ سجّلا تراجعًا أشد من أي بورصات رئيسية أخرى، وأغلقا دون المستوى لخمسة أيام متتالية – وعند استعراض مجموعة الأسواق القابلة للتداول، نادراً ما نجد ما يُضاهي هذا المسار من الأداء السلبي. إنها حالة كلاسيكية لما تفوّق في الصعود يتعرّض لأشد الانخفاضات عند الهبوط.

الذهب أيضًا يتماشى جيدًا مع السوق، حيث يرى المستثمرون أن الحالة الاستثمارية قصيرة الأجل للذهب واضحة نسبيًا. اختتم الذهب الفوري الأسبوع بإغلاق قياسي جديد، وسيسعى اليوم لبناء هذا الأساس لاختبار أعلى مستوى على الإطلاق عند 3,500.10 دولار (المسجل في 22 أبريل)، مع عقود الذهب الآجلة التي تقترب من مستويات الإغلاق القياسية وتتداول بنشاط بلغ نحو 264 ألف عقد يوم الجمعة. وفي مساحة المعادن الثمينة، بينما يجد الذهب زخمه، قلّص المتداولون من المراكز الرابحة في الفضة والبلاتين والبلاديوم – ربما لجني السيولة في المحفظة أو حتى لتحويل التعرض إلى الذهب.

في أسواق الفوركس، كان من اللافت رؤية الدولار الأمريكي يجد دعمًا طفيفًا يوم الجمعة – ربما مدفوعًا بارتفاع عوائد سندات الخزانة الأمريكية وتغطية معتدلة للمراكز القصيرة الواسعة قبل بدء أسبوع التداول الجديد والمخاطر المعروفة القادمة. وقد وفرت التحركات القوية في الخام رياحًا خلفية متواضعة لعملات نفطية، خاصة الكرونة النرويجية (NOK)، لكن عدم وجود اتجاه واضح للفرار إلى عملات الملاذ الآمن ضمن مجموعة العشرة الكبرى (اليِن الياباني، والفرنك السويسري، والدولار الأمريكي) كان سببًا إضافيًا يدعم بقاء السوق الذهبي في وضعية شراء قوية.

تدفق لاجتماعات البنوك المركزية

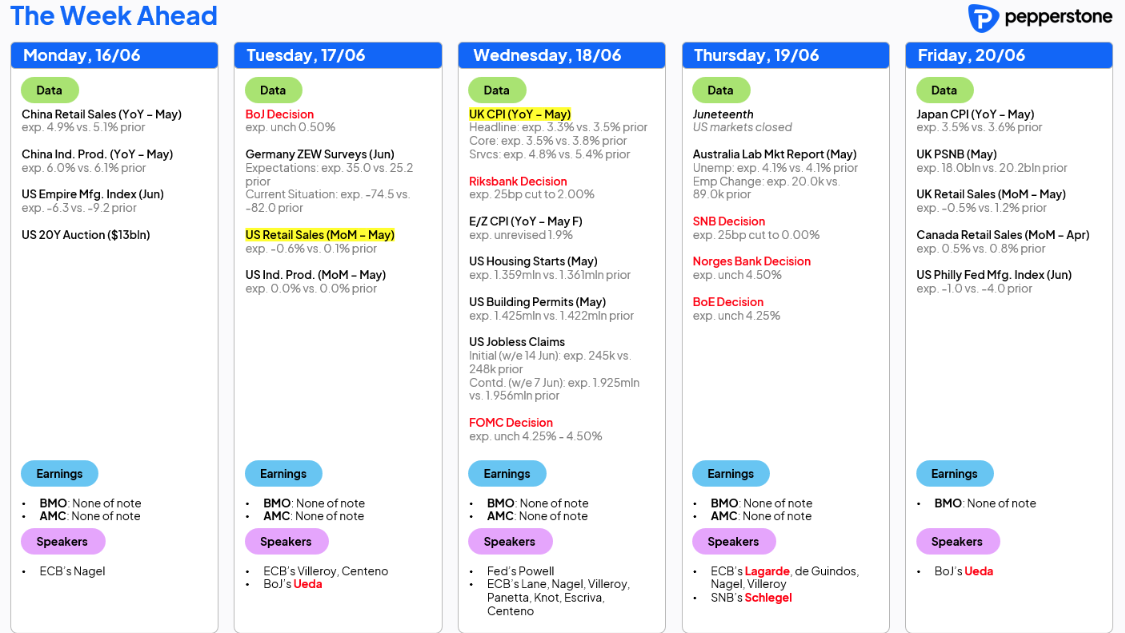

بعيداً عن النقاشات الجيوسياسية والمالية الدائرة في مجلس الشيوخ الأمريكي، يتركز خطر الأحداث خلال الأسبوع القادم بشكل رئيسي على سلسلة اجتماعات البنوك المركزية. يتعامل المتداولون مع توقعات السياسات من: لجنة السوق المفتوحة الفيدرالية (FOMC) (لا يُتوقع تغيير)، وبنك إنجلترا (BoE) (لا يُتوقع تغيير)، وبنك اليابان (BoJ) (لا يُتوقع تغيير)، والبنك الوطني السويسري (SNB – يتوقع خفض 25 نقطة أساس)، وبنك النرويج المركزي، والبنك المركزي السويدي (Riksbank)، وبنك البرازيل المركزي (BCB)، والبنك المركزي التشيلي (BBCh).

من بين هذه، يُتوقع أن يتخذ البنك الوطني السويسري وبنك السويد تحركات فعلية في السياسة النقدية. فخفض 25 نقطة أساس من قبل البنك الوطني السويسري مضمن بقوة في تسعير السوق، بل إن عقود المبادلة الضمنية تشير حتى إلى احتمال 23% لخفض 50 نقطة أساس، والذي إذا تحقق سينقل معدل السياسة إلى المنطقة السلبية. ونظراً لجاذبية الفرنك كتحوط ضد المخاطر الجيوسياسية، ومع استمرار النقاش الصحي حول خفض 25 نقطة أساس مقابل 50 نقطة أساس، نتوقع أسبوعاً نشطاً لعملة “السويسي”.

أما بالنسبة للبنك المركزي السويدي، فهناك احتمال بنسبة تقارب 80% في تسعير السوق لخفض 25 نقطة أساس، مما يشير إلى احتمالية تأجج تقلبات في الكرونة السويدية حول موعد الاجتماع. وسيحظى اجتماع بنك البرازيل المركزي باهتمام، خصوصاً من الصناديق الماكروية، نظراً لأن الريال البرازيلي كان مستهدَفاً بشكل كبير في استراتيجيات الكاري. وفي حين أن السيناريو الأساسي يبقى ترك معدل سيلك عند 14.75% دون تغيير، فإن رفع 25 نقطة أساس لن يكون مفاجئاً تماماً. ومن المرجح أن تكون أي ارتفاعات في زوج الدولار/ريال (USDBRL) محدودة، وقد تشكّل فرصة لإضافة مراكز قصيرة.

سيحظى اجتماع لجنة السوق المفتوحة الفيدرالية بأكبر قدر من تركيز السوق بطبيعة الحال، وفي حين لا يرى المتداولون أي فرصة لتخفيض الفائدة في هذا الاجتماع، فإننا نحصل على مجموعة جديدة من التوقعات الاقتصادية وتوقعات معدل الفائدة (المعروفة بـالنقاط)، وفرصة لفهم كيفية رؤية أعضاء الفيدرالي مجتمعةً للتطورات الجارية وتأثيرها على توقعاتهم. من المرجح أن يظل الاحتياطي الفيدرالي محدوداً بما يكفي جراء العديد من حالات عدم اليقين بحيث لا يقدم شيئاً يحرك السوق بشكل جذري، ويجب أن تؤكد البيان على أن السياسة النقدية في موضع سليم في الوقت الراهن.

ثمة مخاطرة قائمة بتخفيض ملحوظ في توقعات الفيدرالي الوسيط للناتج المحلي الإجمالي لعام 2025، إذ يُتوقَّع أن يتم خفض التوقع الحالي البالغ 1.7% (الصادر في تقرير آفاق الاقتصاد لشهر مارس) بنحو 30-50 نقطة أساس. وقد يُعاد رفع تقدير التضخم الأساسي لمؤشر أسعار الاستهلاك الشخصي لعام 2025 (حالياً 2.8%)، في حين يُتوقع أن يبقى معدل الفائدة المستهدف لعام 2025 عند 3.9% (ما يعني احتمال خفضين بمقدار 25 نقطة أساس هذا العام)، رغم أن توزيع توقعات الاقتصاديين يتراوح من 4.375% (ما يشير إلى عدم وجود خفضات في 2025) إلى 3.625% (ما يشير إلى ما يقرب من أربع خفضات بمقدار 25 نقطة أساس).

بعيداً عن اجتماع الفيدرالي، سنتابع أيضاً بيانات مبيعات التجزئة الأمريكية، وأسعار الواردات، ومطالبات البطالة الأسبوعية ومطالبات استمرار الدعم. وفي الصين، نتلقى بيانات أسعار المنازل، ومبيعات التجزئة، والإنتاج الصناعي، واستثمارات القطاع العقاري. وقبل اجتماع بنك إنجلترا، نحصل على بيانات التضخم في المملكة المتحدة؛ وعلى الرغم من توقع تباطؤ التضخم، ينبغي ألا يؤثر ذلك على قرار البنك بالإبقاء على سعر الفائدة عند 4.25%، رغم أن قراءة شاذة قد تؤثر على التسعير لاجتماع أغسطس، حيث تشير عقود المبادلة حالياً إلى احتمال بنسبة 76% لخفض معدل بمقدار 25 نقطة أساس. في أستراليا، تحتاج بيانات التوظيف الشهرية إلى أن تتجاوز التوافق بشكل كبير لإثارة شكوك حقيقية حول احتمال خفض بمقدار 25 نقطة أساس في اجتماع البنك الاحتياطي الأسترالي في يوليو وهو احتمال يتم تسعيره حالياً عند 79%.

"لم يتم إعداد المواد المقدمة هنا وفقًا للمتطلبات القانونية المصممة لتعزيز استقلالية البحث الاستثماري، وعلى هذا النحو تعتبر بمثابة وسيلة تسويقية. في حين أنه لا يخضع لأي حظر على التعامل قبل نشر أبحاث الاستثمار، فإننا لن نسعى إلى الاستفادة من أي ميزة قبل توفيرها لعملائنا.

بيبرستون لا توضح أن المواد المقدمة هنا دقيقة أو حديثة أو كاملة ، وبالتالي لا ينبغي الاعتماد عليها على هذا النحو. لا يجب اعتبار المعلومات، سواء من طرف ثالث أم لا، على أنها توصية؛ أو عرض للشراء أو البيع؛ أو التماس عرض لشراء أو بيع أي منتج أو أداة مالية؛ أو للمشاركة في أي استراتيجية تداول معينة. لا يأخذ في الاعتبار الوضع المالي للقراء أو أهداف الاستثمار. ننصح القراء لهذا المحتوى بطلب المشورة الخاصة بهم والإستعانة بخبير مالي. بدون موافقة بيبرستون، لا يُسمح بإعادة إنتاج هذه المعلومات أو إعادة توزيعها.

تداول العقود مقابل الفروقات والعملات الأجنبية محفوف بالمخاطر. أنت لا تملك الأصول الأساسية و ليس لديك أي حقوق عليها. إنها ليست مناسبة للجميع ، وإذا كنت عميلاً محترفًا ، فقد يؤدي ذلك إلى خسارة أكبر من استثمارك الأساسي. الأداء السابق في الأسواق المالية ليس مؤشرا على الأداء المستقبلي. يرجى النظر في المخاطر التي تنطوي عليها، والحصول على مشورة مستقلة وقراءة بيان الإفصاح عن المنتج والوثائق القانونية ذات الصلة (المتاحة على موقعنا على الإنترنت www.pepperstone.com) قبل اتخاذ قرار التداول أو الاستثمار.

هذه المعلومات غير مخصصة للتوزيع / الاستخدام من قبل أي شخص في أي بلد يكون فيه هذا التوزيع / الاستخدام مخالفًا للقوانين المحلية."